Comprendre la TVA et ses taux

Nous entendons tous parler de la TVA, et pourtant, rares sont ceux qui savent réellement de quoi il s'agit. Lorsqu’on découvre la TVA, une foule de questions nous viennent en tête : comment ça marche ? Quand et à qui la déclarer ? Pourquoi je paye ce taux et pas un autre ?

Lee coachon vous explique tout !

Qu'est ce que la TVA ?

La TVA, ou “Taxe sur la Valeur Ajoutée”, est une taxe qui vient s'ajouter au prix de tous les produits qui y sont assujettis, autrement dit, la quasi-totalité. Elle représente, dans la plupart des cas, la différence entre un prix hors taxe (HT) et un prix toutes taxes comprises (TTC).

Cette taxe qui bouleversa la fiscalité des Etats, est à l’origine d’un homme : Maurice Lauré (1917-2001), un polytechnicien et haut fonctionnaire français. Son idée : proposer un projet de loi qui supprimerait la taxe à la production, pour la remplacer par « une taxe sur la valeur ajoutée perçue sur les affaires ». Ainsi, en 1954, l’Etat décide de taxer les échanges et non plus seulement la production.

La TVA, quels taux, pour qui ?

En France, les taux de TVA varient en fonction de l’activité professionnelle exercée. Il en existe ainsi 5 différents :

20 % (le plus commun) est applicable par défaut à toutes les entreprises qui ne sont pas concernés par d’autres taux.

10 % (le taux intermédiaire) ne concerne que certains secteurs : la restauration sur place ou à emporter, les médicaments non remboursés par la sécurité sociale, le traitement des déchets, le transport de personnes… etc.

5,5 % (le taux réduit) concerne les produits de première nécessité et les produits de consommation courante : exemple les produits alimentaires, livres, abonnements de gaz et d’électricité, billets de cinéma ou de spectacle.

2,1 % (micro taux) concerne les médicaments remboursés par la Sécurité sociale, la redevance télévision, les services de presse digitaux.

0% concerne les entreprises qui bénéficient du régime de franchise en base TVA [qui?]

Cette TVA est collectée par les entreprises qui doivent la déclarer à l’administration fiscale.

Pour calculer la TVA à déclarer à l’Etat, l’opération est simple :

TVA collectée par l’entreprise* (ventes) - la TVA déductible* (TVA payée pour achat pro) = TVA à payer

Ainsi :

Si TVA collectée > TVA déductible = payer

Si TVA collectée < TVA déductible = crédit (argent remboursé ou déductible des prochains impôts)

Pour que cette TVA soit déduite il faut que le montant figure sur un document justificatif comme une facture. Rappelons que ces achats doivent être réalisés dans le cadre professionnel. Il faut enfin noter que certains types d’achats comme le logement, la voiture ou l'essence sont exclus des déductions de la TVA.

La date de versement de la TVA peut varier : soit la date de livraison ou date d’encaissement.

Ce versement se fait par déclarations par voie dématérialisée :

espace professionnel sur impots.gouv.fr.

Qui est concerné ?

Les professionnels assujettis à la TVA.

En revanche, tout le monde n’est pas concerné par la TVA, il existe en effet 3 régimes de TVA qui varient selon la situation de l’entreprise :

- Le régime de franchise en base de TVA : l’entreprise ne paye pas de TVA, et n’a donc pas à effectuer de déclaration de TVA. En contrepartie, si vous êtes en franchise, vous ne pourrez pas non plus facturer la TVA à vos clients.

N’oubliez pas que la mention de la TVA dans la facture est obligatoire (même à taux 0%), ainsi que l’annotation “TVA non applicable” selon l’art. 293b du code général des impôts.

→ Pour bénéficier de la franchise en base TVA, votre chiffre d'affaires de l’année en cours ne doit pas dépasser 36 500 euros.

- le régime réel simplifié : l’entreprise doit déclarer sa TVA le deuxième jour ouvré après le 1er mai au plus tard, et en général une fois par an.

Cette déclaration récapitule l’ensemble des opérations imposables de l’année précédente.

→ Les entreprises concernées déclarent annuellement un montant de TVA inférieur à

15 000 € et ont un chiffre d'affaires entre :

85 800 et

818 000 €HT pour les activités de livraisons de biens, ventes à consommer sur place et prestations d'hébergement.

34 400 et

247 000 €HT pour les activités de prestations de service

Le régime réel normal, l’entreprise doit déclarer sa TVA chaque mois.

Les entreprises concernées déclarent plus de 15 000 € de TVApar an et ont un chiffre d'affaires annuel hors taxe supérieur à :

818 000 € pour les activités de commerce et d’hébergement

247 000 € pour les prestations de service

Si le montant annuel de la TVA due est inférieur à

4 000 €, vous pouvez opter pour une déclaration et un paiement

trimestriel.

Pour conclure, sachez que la TVA ne fait pas l’unanimité !

Eh oui, pour une partie de la population la TVA est considérée comme un impôt injuste parce qu'elle n’est pas proportionnelle à l'activité de chacun, mais au même taux pour tous, impactant ainsi les plus démunis.

N’oublions pas que la TVA reste une façon pour les citoyens de contribuer à la société, car l’argent collecté permet à l’Etat de soutenir ses dépenses publiques.

Que peut Factomos faire pour vous ?

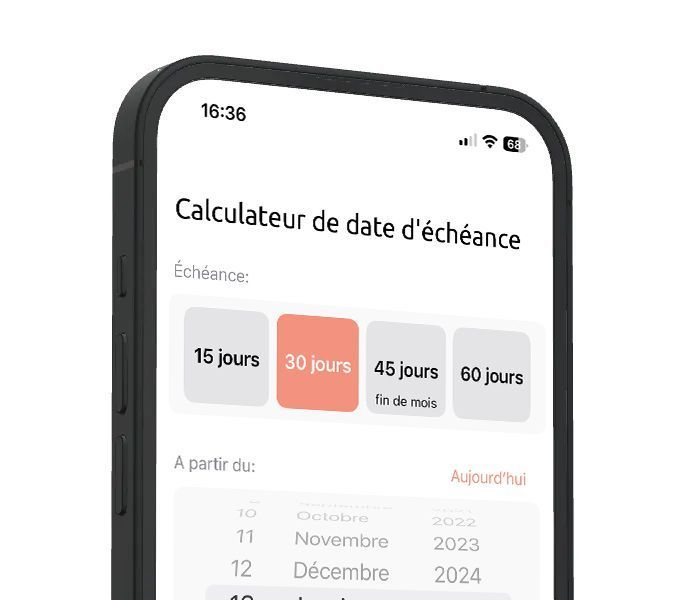

Factomos est un logiciel de facturation en ligne spécialisé qui s'occupe de tous vos taux de TVA, vos informations client, et vos informations bancaires.

Testez Factomos, il s'occupe de tout !